DeFiの複利運用とは?始め方・ポイントを徹底解説!

DeFi(ディーファイ)での資産運用に関心がある方は、このように「複利で増やせるのか」という点も特に気になるでしょう。

「複利で増やす」ことは投資の鉄則であるため「それができるかできないか」「できるとしたらどうすればいいのか」は、投資家にとって非常に重要なポイントといえます。

結論からいうと「DeFiで複利の運用は可能」であり、選択肢も豊富にあります。

この記事では、そのような「DeFiでの複利運用」について、あらゆる情報をまとめていきます。

仮想通貨投資の中でも特にDeFi投資に関心のある方は、ぜひ参考になさってみてください。

(なお、DeFiの意味や基礎知識は「DeFiとは?」の記事で詳しく解説しています)

- DeFiの複利運用は主に3つの方法で可能

- レンディング(貸付)、ステーキング(預金)、イールドファーミングの3種類

- イールドファーミングはステーキングの発展版

- そのため、大きく分けると貸付・預金(積立)のいずれかになる

- こうした複利運用をできる銘柄・商品は多数ある

- それらを集めて最も良い投資先に自動で最適化するサービスもある

- このサービス「イールドアグリゲーター」を使うのが、最も簡単な複利運用の方法

- イールドアグリゲーターにも人気のサービスが多数あるため、それらから選ぶ

- そのため、Bitgetの口座があるとDeFiの複利運用でも有利

- Bitgetは仮想通貨投資では必須といえる世界最大の暗号通貨取引所

- 口座開設は完全無料ですぐできるため、DeFiの複利運用をしたいならぜひ登録しておこう

※1BTCあたり$53,000換算|成行手数料(往復)の場合

登録方法は

簡単3STEP

認証用のメールが送信されます。メールボックスをご確認ください。

CoinBackサイト内リンクからFX口座を開設し、ユーザーIDを登録します。

※2つ目以降の取引所アカウントでも作成可能です

目次

DeFi(ディーファイ)を複利で運用する方法・選択肢

DeFiで複利運用を行う具体的な投資の方法は、主に以下の3つです。

- レンディング(貸付)

- ステーキング(預金・積み立て)

- イールドファーミング

それぞれの運用方法について説明していきます。

レンディング(貸付)

レンディングは仮想通貨を貸し付けるサービスです。

貸し出す相手は「個人・取引所」の2通りがあります。

個人が相手の場合は、カードローンや消費者金融、クレカのキャッシングのようなサービスを、個人で営むことになります。

取引所が相手の場合は、お金を貸すというよりは「出資」に近いイメージであり、次で説明する「ステーキング」に分類されることもあります。

複利運用では、このレンディングの「金利」を複利で回します。

ステーキング(預金・積み立て)

ステーキングは「仮想通貨の預金・積立投資」のことです。

システムは銀行預金や株の積立投資とまったく同じで、売買によって増やすのではなく、利子や配当金によって、安定的に資産を増やせるようになっています。

たとえばBTCが増えても「そのBTCの価値自体が下落する」という事態は起こりえます(今の円安と同じです)。

ただ、相場がどうなるかは置いておき「積み立てている仮想通貨自体は確実に増えていく」ということです。

複利運用では、ステーキングの預金・積み立ての「利率」を複利で回していきます。

DeFiのステーキングについては「DeFiステーキングとは?」の記事で詳しく解説しているので、こちらもぜひ合わせてご参照ください。

イールドファーミング(流動性マイニング)

イールドファーミングは別名で「流動性マイニング」とも呼ばれます。

内容はステーキングに近いものです。

- ビットコイン・イーサリアムなどのメジャーな仮想通貨を取引所に預ける

- 取引所から利息として、オリジナルのトークンなどをもらう

という仕組みになっています。

ステーキングとの違いは「メジャーな仮想通貨を預け、マイナーなトークンをもらう」という点です。

このメリットは、マイナーなトークンをもらう分、利回りが高いことです。

逆にデメリットとなるのは「そのトークンの価値が落ちる可能性もある」ということです。

トークンを発行する取引所としては「他のコインを流通させず、自分たちのトークンを流通させたい」と考えます。

そのため、BTCやETHなどを預けると、彼らのトークンを「多めにくれる」わけです。

この「くれる」トークンは彼らが「新規発行」しているため、この点で「マイニング=トークンを生み出す作業」となります。

そして、あなたが使うことによって流動性が高まる(流通する)ため「流動性マイニング」と呼ばれるわけです。

複利運用では、取引所からもらうトークンの「利回り」を複利で回していきます。

DeFi(ディーファイ)の複利運用のAPR・APYとは?

DeFiの複利運用で特に重要な単語として、APR・APYの2つがあります。

ここでは、この2つの単語の違いと、計算用サイトの使い方を解説します。

APRとAPYの違い

まず、APRとAPYの違いは「複利を含めるかどうか」です。

- APR:複利を含めない

- APY:複利を含める

という具合に異なっています。

APRとAPYは、それぞれ以下の金融用語の略です。

| APR | Annual Percentage Rate | アニュアル・パーセンテージ・レート |

| APY | Annual Percentage Yield | アニュアル・パーセンテージ・イールド |

直訳すると必ずしも「複利を含めるかどうか」という意味ではないのですが、現実の使い方として、前述のような違いになっています。

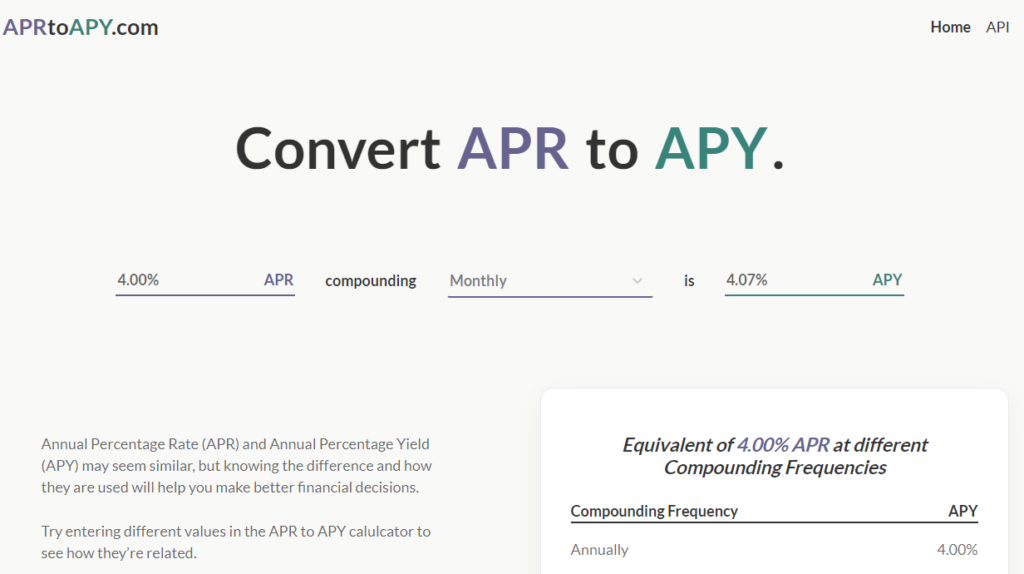

APR to APY .comの使い方

APRとAPYの計算を便利にできるサイトとして「APR to APY .com」が世界的に知られています。

このサイトでは、一番左側の「APR」の部分に数字を入力し、真ん中の部分(Monthlyと書かれている部分)で期間を選ぶと、その期間でのAPYを計算してくれます。

「この単利=APRで、この頻度で報酬を回収して再投資したら、複利=APYはいくつになるか」がわかるサイトです。

DeFi(ディーファイ)複利運用の始め方・やり方

DeFiの複利運用を始める方法は、大別して以下の2通りです。

| 直接運用 | 自分で商品を選んで投資する |

| 間接運用 | イールドアグリゲーター(投資信託に近いもの)を使う |

それぞれの運用方法について詳しく解説していきます。

なお、DeFi投資自体の始め方は「DeFiの始め方・稼ぎ方」の記事で詳しく説明しているため、こちらもぜひ参考にしていただけたらと思います。

直接運用:自分で商品を選んで投資する

先に挙げた「レンディング・ステーキング・イールドファーミング」などの分野で、好きな仮想通貨・トークン・商品を選んで自分で投資します。

投資の最も基本的な形で、DeFiの複利運用だけでなく全ての投資で「本来この形が普通」といえます。

(なお、直接運用と間接運用は両方

間接運用:イールドアグリゲーター(投資信託に近いもの)を使う

自分で運用するのでなく「プロに任せる」方法です。

株式でいうなら、銀行や証券会社が提供している「投資信託」に近いサービスです。

DeFiの複利運用では、まだ株式のように確立した投資信託のシステムはありません。

しかし、イールドアグリゲーターという新しいシステムが、投資信託とほぼ同じ機能を持っています。

イールドアグリゲーターとは「仮想通貨の全ての利回り商品から、最適な投資先を自動で選んで運用してくれる」ものです。

イールドは「yield = 利回り」で、アグリゲーターは「aggregator = 収集するもの」の意味です。

「全ての利回り商品を収集」し、ベストの運用をしてくれることから、こう呼ばれます。

別名でイールドオプティマイザーとも呼ばれますが、オプティマイザーとは「optimizer = 最適化するもの」という意味です。

「利回り商品を、収集し、最適化する」ということで、この別名も含めるとシステムの内容がわかりやすくなるでしょう。

DeFiの場合、この最適化はほとんど人間ではなくAIが行っているため、投資信託が自動化された「ロボアドバイザー」にも近いサービスといえます。

ロボアドバイザーと同じく「ほったらかし」で最適な投資ができる分、手数料を払う必要があります。

DeFi(ディーファイ)の複利運用ができるイールドアグリゲーター

DeFiの複利運用ができるイールドアグリゲーターでは、主に以下のサービスが人気です。

- AURA Finance(オーラ・ファイナンス)

- Alpaca Finance(アルパカ・ファイナンス)

- Autofarm(オートファーム)

- PancakeBunny(パンケーキバニー)

- Tulip (チューリップ)

- Spectrum Protocol(スペクトラム・プロトコル)

それぞれのイールドアグリゲーターの特徴・概要を紹介していきます。

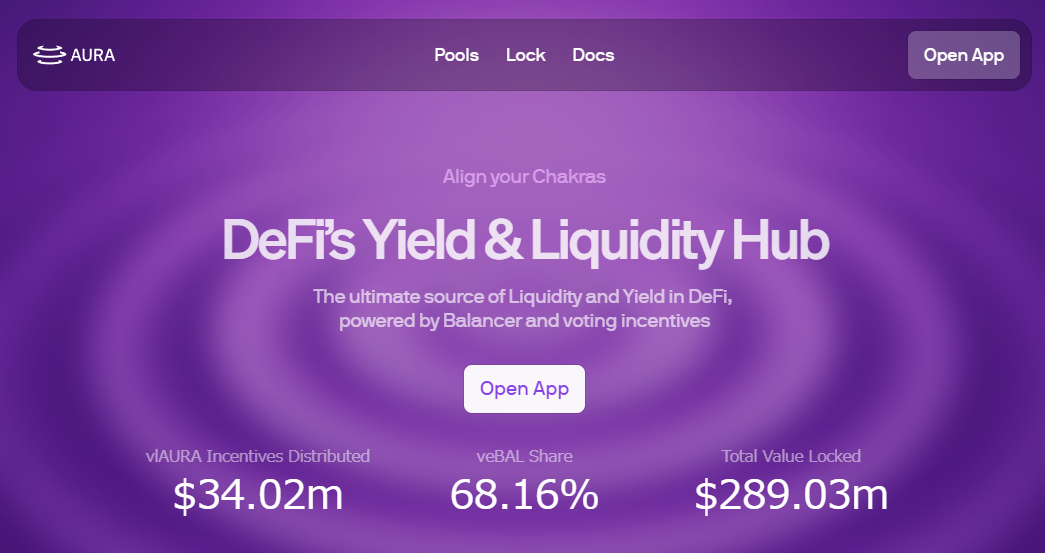

AURA Finance(オーラ・ファイナンス)

引用元:AURA Finance

AURA Financeは、仮想通貨のBAL(Balancer/バランサー)による複利運用を行えるイールド・アグリゲーターです。

BALを入金して代わりにAuraBALを受け取り、様々な資産運用を行えます。

常に一定金額をロックして価格の維持に努めるなど、コミュニティが健全に機能している点でも、高く評価されているアグリゲーターです。

Alpaca Finance(アルパカ・ファイナンス)

引用元:Alpaca Finance

Alpaca Financeは、バイナンス・スマート・チェーン(BSC)上で機能するイールドアグリゲーターです。

BSC(Binance Smart Chain)は、名前どおりBinanceが提供しているブロックチェーンで、Binanceユーザーが特に有利な条件で利用できます。

アルパカ・ファイナンスはDeFiの複利運用の中でも特にレンディング(貸付)に特化していることが特徴です。

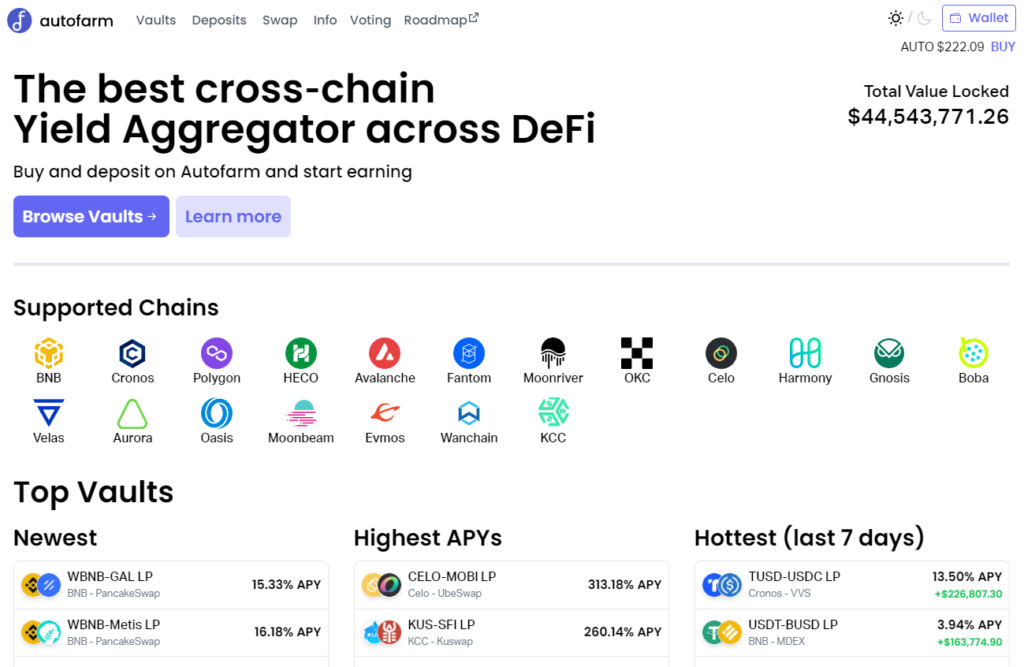

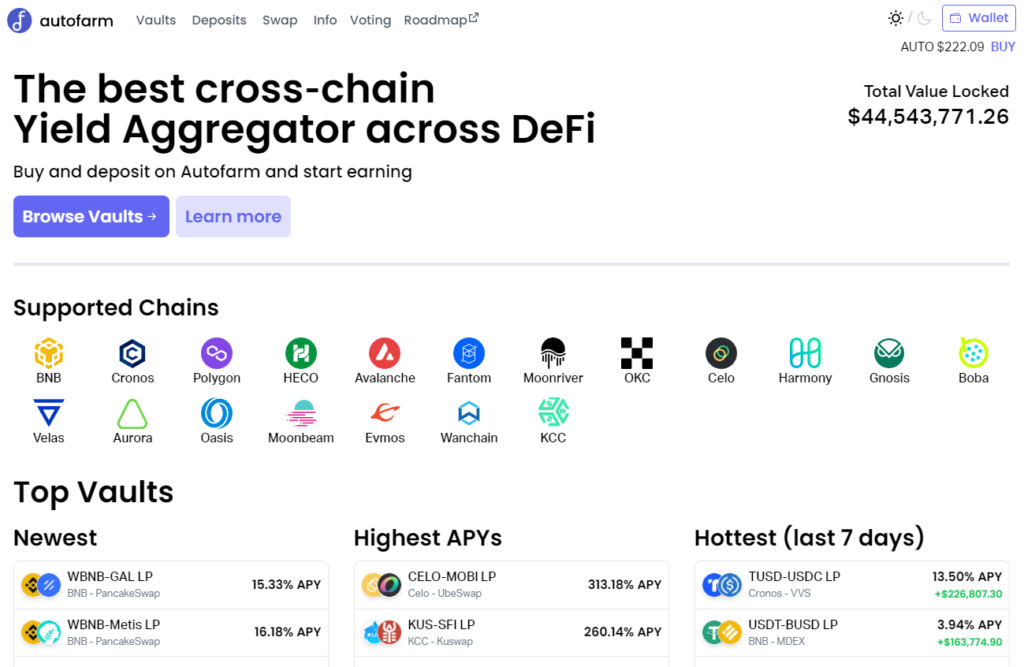

Autofarm(オートファーム)

引用元:Autofarm

Autofarmも、アルパカ・ファイナンスと同じくBSC上で動くイールドアグリゲーターです。

アルパカとの違いはレンディングに限定せず、あらゆるDeFiの投資先を対象にしていることです。

そして、他のイールドアグリゲーターと違い「資金をいつでも自由に出し入れできる」という特徴があります。

(自由に引き出せる分、利回りはやや低めになります)

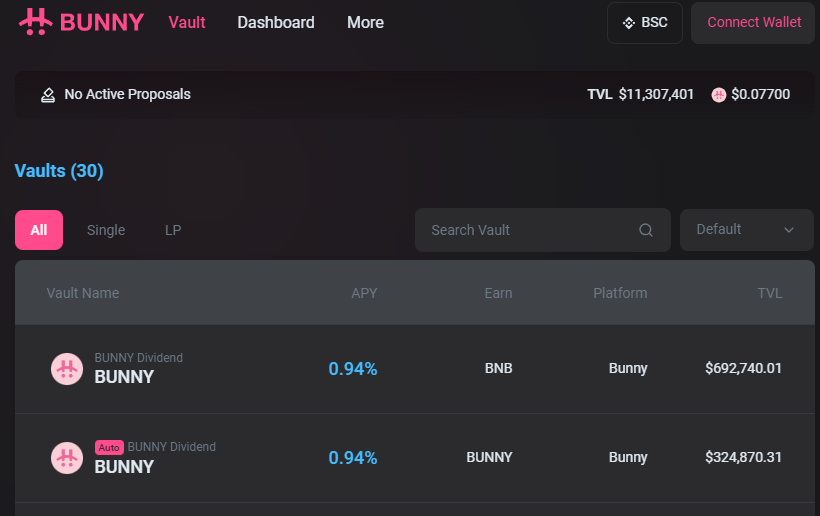

PancakeBunny(パンケーキバニー)

引用元:PancakeBunny

PancakeBunnyの特徴は、DeFiの分野で特に人気のあるトークン、PancakeSwap(パンケーキスワップ)の運用で有利なことです。

Pancake(パンケーキ)という単語が共通しているのは見ての通りで、パンケーキスワップのアイコンはウサギであることから、このアグリゲーターもBunny(バニー)を名前に入れています。

パンケーキスワップは利回りの高さで爆発的な人気を呼んだ銘柄で、今は利回りも落ち着いているものの、その分安定性も上がっています。

Tulip (チューリップ)

引用元:Tulip

TulipはSOL(ソラナ/Solana)のネットワーク上で機能するイールドアグリゲーターです。

名前は仮想通貨バブルとしばしば比較される、1600年代のオランダで起きた世界最古の金融バブル「チューリップ・バブル」に由来しています。

手数料の支払いなどを全てSOLでやり取りするため、SOLに力を入れて投資をしているトレーダーの方にとって、特に有利なイールドアグリゲーターといえます。

Spectrum Protocol(スペクトラム・プロトコル)

Spectrum Protocolは、Terra(テラ・LUNA)のチェーン上で機能するイールドアグリゲーターです。

このTerra(LUNA)は、2022年5月に歴史的な暴落を記録したことで有名な銘柄です。

そのため、現時点では全くおすすめできないハイリスクなサービスですが、LUNAが高騰していた頃には特に期待されていたイールドアグリゲーターの一つでした。

DeFi(ディーファイ)を複利で運用する際の注意点・リスク

DeFiで複利運用を行う際の注意点・リスクは、主に以下の3点です。

- 複利で運用するためには「報酬を回収して再投資」する必要がある

- トランザクション(回収・再投資)の度にガス代(手数料)がかかる

- ハッキングや取引所の倒産により資産を失うことがある

それぞれの注意点・リスクについて詳しく解説していきます。

複利で運用するためには「報酬を回収して再投資」する必要がある

DeFiの複利運用では「報酬を回収する」「それを再投資する」という作業を繰り返す必要があります。

たとえば、1日運用して100円のトークンが105円まで増えたとします。

この時、この105円は「寝かせたまま」ではいけません。

- 1回105円の利益を確定する(回収する)

- 100円でなく「105円」として、もう一度投資する(再投資)

という作業を繰り返すわけです。

これをしない限り「最初の100円の時の元本」で利子が計算されます。

元本が少額なので、利子も少なくなります。

結果、利回りも増えず「複利のつもりが単利だった」となってしまうわけです。

この「回収⇒再投資」の作業も自動化してくれるサービスはありますが、次で説明する「別の注意点」もあります。

トランザクション(回収・再投資)の度にガス代(手数料)がかかる

DeFiで複利運用をするためには、先に「回収・再投資」を繰り返す必要があります。

しかし、こうしてお金を移動させる(トランザクション)の度に、ガス代がかかります。

特に元祖のイーサリアムのネットワークであるERC20(Ethereum)などは、ガス代が非常に高くなっています。

このため、ERC20で動くサービスの場合、毎日の回収・再投資のガス代で、利益が減ってしまう恐れがあるわけです。

こうしたマイナスを避けるために、できるだけガス代の安いチェーンで動くDeFiに投資するのがおすすめです。

ハッキングや取引所の倒産により資産を失うことがある

暗号通貨の世界でハッキングのリスクが高いことは知られていますが、DeFiではそのリスクが、通常の仮想通貨投資よりやや高くなります。

理由は、DeFiにはDEX(分散型取引所)がしばしば関わるためです。

分散型取引所とは「運営会社が存在しない取引所」です。

通常の取引所には運営会社が存在し、これをCEX(中央集権型取引所)といいます。

CEXであればハッキング被害の責任者が運営会社であることが明確なため、運営会社も徹底したハッキング防止に取り組んでいます。

しかし、DEXではハッキング被害に遭っても責任を取る個人や組織がほぼ存在しません。

このため、ハッキングに対する警戒心が薄いことが多く、DEXが絡むDeFiではハッキングのリスクも高まるわけです。

また、DEXも含めて小規模な取引所などは倒産のリスクもあります。

こうしたハッキングや倒産によって、あなた自身のトレードに問題はなくとも「突然資産がなくなるリスクもある」ということは、意識しておくべきといえます。

【まとめ】DeFi(ディーファイ)の複利運用

以上の通り、DeFiの複利運用ができるプラットフォームは多数あります。

Bitgetは世界最大の暗号資産交換所であり、これから暗号資産投資を始めるのであれば、ぜひ口座を持っておくべき取引所です。

CoinBackから登録すれば、取引手数料がお得になるので、かならずこのサイトから登録するようにしてくださいね!